LC là gì? Thư tín dụng (Letter of Credit – L/C) là thư do ngân hàng phát hành, theo đề nghị của người nhập khẩu, cam đoan với người bán về sự thanh toán một khoản tiền nhất định, trong 1 khoảng thời gian nhất định, nếu người bán xuất trình được 1 bộ chứng từ hợp lệ, đúng theo chuẩn mực trong LC.

Nói nôm na, LC là thư cam đoan của ngân hàng về sự trả tiền người xuất khẩu. Các đối tác ký kết hợp đồng thường có trụ sở ở những quốc gia khác nhau nên giữa các bên vẫn còn đấy sự thiếu tin cậy lẫn nhau, phương thức tín dụng chứng từ giúp 2 bên an tâm về ích lợi của mình.

Thông qua hình thức này, người nhập khẩu áp dụng những chuẩn mực thanh toán quốc tế (hiện hành là: UCP 600 – Các qui tắc và thực hành thống nhất về Tín dụng chứng từ do Phòng thương mại quốc tế phát hành).

Xem thêm thông tin:

- Dropshipping là gì ? Ưu và Nhược điểm của Drop Shipping

- ERP là gì? Hệ Thống ERP là gì ?Chức năng của ERP #2020

- Kanban Là Gì? Phân Loại Kanban #2020

Bạn có thể xem mẫu L/C như hình dưới đây.

Các loại L/C

Dưới đây chính là các loại Thư tín dụng phổ biến hiện nay:

- Thư tín dụng có thể hủy bỏ (Revocable L/C)

- Thư tín dụng chẳng thể hủy ngang (Irrevocable L/C)

- Thư tín dụng có xác nhận (Confirmed L/C)

- Thư tín dụng chuyển nhượng (Transferable L/C)

- Thư tín dụng giáp lưng (Back to Back L/C)

- Thư tín dụng tuần hoàn (Revolving Letter of Credit)

- Thư tín dụng dự phòng (Standby Letter of Credit)

- Thư tín dụng đối ứng (Reciprocal L/C)

- Thư tín dụng có điều khoản đỏ (Red Clause L/C)

- Nội dung chính của L/C

- Số hiệu, địa điểm, ngày mở L/C

Nội dung chính của L/C

- Tên và địa chỉ các bên liên quan: bạn trai cầu mở L/C, người hưởng lợi, các ngân hàng…

- Số tiền, loại tiền

- Thời hạn hiệu lực, thời hạn trả tiền, và thời hạn giao hàng

- Điều khoản giao hàng: điều kiện cơ sở giao hàng, nơi giao hàng…

- Nội dung về hàng hóa: tên, số lượng, trọng lượng, bao bì…

- Những chứng từ người hưởng lợi phải xuất trình: hối phiếu, hóa đơn thương mại, vận đơn, chứng từ bảo hiểm, chứng nhận xuất xứ…

- Cam kết của ngân hàng mở thư tín dụng

- Những nội dung khác

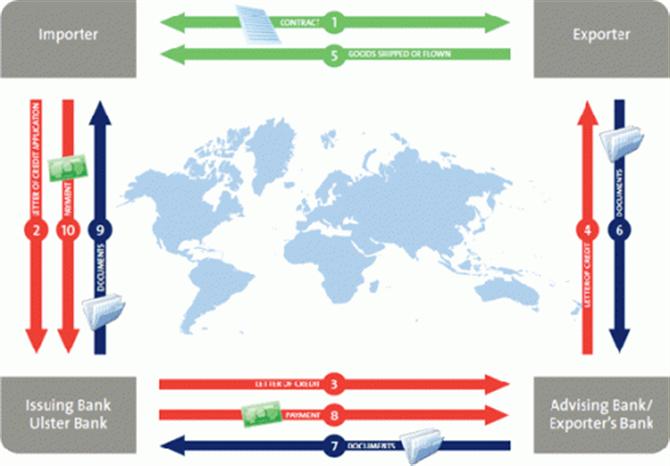

Quy trình của L/C

Ưu ngược điểm của LC

Lợi ích đối với người xuất khẩu:

– NH sẽ thực hiện thanh toán đúng như qui định trong thư tín dụng bất kể việc người mua có muốn trả tiền hay không.

– Chậm trễ trong các việc chuyển chứng từ được hạn chế tối đa.

– Khi chứng từ được chuyển đến NH phát hành, việc thanh toán được áp dụng ngay hoặc vào một ngày xác định (nếu là L/C trả chậm).

– quý khách hàng có thể đề nghị chiết khấu L/C để có trước tiền sử dụng cho việc chuẩn bị thực hiện hợp đồng

Lợi ích đối với người nhập khẩu:

– Chỉ khi hàng hóa sự thật được giao thì người nhập khẩu mới phải trả tiền.

– Người nhập khẩu có thể an tâm là người xuất khẩu sẽ phải làm tất cả các gì theo qui định trong L/C để chắc chắn việc người xuất khẩu sẽ được thanh toán tiền (nếu không người xuất khẩu sẽ mất tiền).

Lợi ích đối với Ngân hàng:

– Được thu phí dịch vụ (phí mở L/C, phí chuyển tiền, phí thanh toán hộ…)– đại khái là có tiền.

– Mở rộng quan hệ thương mại quốc tế.

– Nhược điểm lớn nhất của hình thức thanh toán này là quy trình thanh toán rất tỷ mỷ, máy móc, các bên áp dụng đều rất thận trọng trong khâu lập và kiểm tra chứng từ. Chỉ cần phải có một sai sót nhỏ trong các việc lập và kiểm tra chứng từ cũng là nguồn gốc để từ chối thanh toán. Đối với Ngân hàng phát hành, sai sót trong các việc kiểm tra chứng từ cũng đưa đến hậu quả rất lớn.

Kết luận

Việc chọn lọc phương thức nào trong hoạt động thanh toán quốc tế cũng là một vấn đề hết sức quan trọng đối với các người kinh doanh, đặc biệt là kinh doanh quốc tế. Hiện nay, các Ngân hàng thương mại Việt Nam thực hiện hầu hết các hình thức thanh toán phổ biến. Tuy nhiên, bắt nguồn từ thực tại khách quan cũng như ưu nhược điểm của từng phương thức mà tiến độ thanh toán theo tín dụng chứng từ hiện là tiến độ thanh toán phổ biến tại các Ngân hàng thương mại Việt Nam.